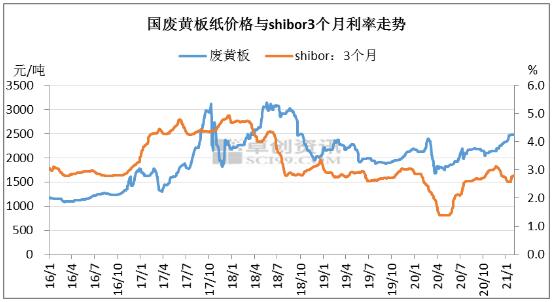

近期在与市场沟通中,市场对国内流动性关注较多,尤其是国内流动性拐点是否到来,以及对国内废旧黄板纸的影响,成为大家讨论的热点。卓创资讯做了2020年至今国内黄板纸价格与shibor3个月利率的相关分析,其相关系数达达到了70%之多,两者走势还是呈较强的相关性。从近5年来两者的走势看,shibor3个月利率也可以看做是废黄板纸的一个先行指标,shibor3个月出现的趋势拐点一般领先废旧黄板纸价格趋势拐点3-6个月的时间。

shibor利率反应的是银行间的资金拆借。利率走高,意味着银行资金需求增加,一方面是经济进入上升周期,银行信贷量上升,增加了资金需求;另一方面是央行货币政策政策正在收紧,流动性收紧。同样,利率下降,资金需求减弱,要么是经济进入下行周期,要么是央行在释放流动性,资金充裕。

首先对2016年至今shibor3个月利率和国废黄板纸的走势做一个简单梳理。2016年至2017年,shibor3个月利率与国内废旧黄板纸整体呈上涨的格局。这个时期随着中国实施供给侧改革,叠加全球经济回暖,中国经济结束了2012年以来的下行周期,又再度进入了上升期。在供应收紧,出口增加且设备投资周期的拉动下,资金需求增加,商品价格也持续上涨。废黄板纸价格同样在供应减少预期增强,需求改善拉动下快速上涨。但在2017年,由于担心经济过热,且金融行业杠杆高企,央行逐步开启了去杠杆操作,银行主动放缓信贷,资金需求减弱,shibor利率涨势放缓,并在2018年开始进入下行通道。在2018-2019年,中美的贸易争端加大了市场对经济放缓的担忧,资金进一步降低。2020年,受公共卫生事件影响,为了防止经济的快速下滑,国内再度大量释放流动性,经济也随着公共卫生事件影响的减弱,快速回升。

从两者的走势看,shibor利率明显要领先于废黄板。主要原因是,央行政策调整首先反馈到资金面,但经济发展有一定的惯性,资金面的收紧和放松,对经济的传导需要一个过程。

对于未来流动性行情,可以看出,shibor利率的走势在很大程度上反应了货币政策以及其对经济的影响,而货币政策与经济走势又是相互联系的。2021年的货币政策将发生哪些变化呢?在2020年12 月中央经济工作强调政策“不急转弯”。央行四季度货币政策执行报告明确表示坚持稳字当头,货币政策要灵活精准、合理适度。

从经济层面看,国内公共卫生事件得到较好的控制后,在国内大规模救市措施的支撑下,经济快速恢复,2020年四季度经济已回升到公共卫生事件前的水平,目前经济正处于上升轨道。但是,大量流动性释放后,通货膨胀上行压力开始加大,金融领域加杠杆,房地产价格出现较快上涨,资金“脱实向虚”等现象还是较为明显。

预计2021年的货币政策可能与2017年有些接近,一方面要把好货币供给的总闸门,保持货币供应量与社融规模增速同名义经济增速基本匹配,保持宏观杠杆率基本稳定,巩固危机后的经济向好形势;另一方面,也要加大金融去杠杆,在全球大规模放水的背景下,防止资产泡沫膨大,有效引导资金“脱虚向实”。货币政策“不急转弯”,并不代表不转弯,随着经济复苏持续,货币政策逐步回归正常化,信用扩张将逐步放缓。

当然,shibor利率是否就出现拐点下行,还有待观察。不过经济向好趋势延续,资金需求依然较大,货币政策稳健的主基调,不会使得流动性快速收紧,从而打压资金需求。

所以从资金层面看,危机过后,流动性扩张边际放缓,但经济向好趋势延续,两者在2021年的交叉影响或有限。预计2021年国内黄板纸价格整体还将呈上涨的格局,但流动性导致的行情将减弱。